O desempenho operacional de uma empresa depende da relação entre um conjunto de esforços realizados para produzir e/ou comercializar os produtos ou serviços e os custos e as despesas decorrentes desses esforços.

Alavancagem operacional e ponto de equilíbrio

Alavancagem financeira

Análise dos fluxos de caixa

A análise do desempenho econômico, da situação financeira e do risco de inadimplência certamente já fornecem ao analista um panorama abrangente da situação econômico-financeira de uma empresa.

Há outras análises, no entanto, que podem complementar o estudo e fornecer insumos para que as conclusões do analista sejam ainda mais certeiras, incluindo a análise da alavancagem operacional e financeira e a análise do fluxo de caixa. De acordo com Assaf Neto (2012, p. 290) “Diversos trabalhos acadêmicos demonstram que a alavancagem operacional afeta o risco econômico (operacional) das empresas, sendo colocado como um dos fatores que descrevem o comportamento do retorno das ações”.

A alavancagem financeira, por sua vez, indica a capacidade que a participação de capital de terceiros na estrutura de capital de uma empresa tem de alavancar os resultados dos proprietários de capital próprio, dos donos ou dos acionistas.

Por fim, a análise dos fluxos de caixa é de vital importância no processo de análise da situação econômico-financeira pois fornece informações complementares aos índices tradicionais de desempenho econômico, situação financeira e risco de inadimplência.

Esses assuntos adicionais de análise serão abordados neste capítulo.

Ao final deste capítulo, será possível compreender:

Para melhor compreensão das questões que envolvem os objetivos anteriores, este capítulo está dividido em:

Unidade 1: Alavancagem operacional e ponto de equilíbrio

Unidade 2: Alavancagem financeira

Unidade 3: Análise dos fluxos de caixa

O desempenho operacional de uma empresa depende da relação entre um conjunto de esforços realizados para produzir e/ou comercializar os produtos ou serviços e os custos e as despesas decorrentes desses esforços.

Custos variáveis

Os custos variáveis, como o próprio nome indica, são aqueles que variam e se alteram diretamente em função do volume de operações da empresa. São os custos que podem ser associados a cada unidade de venda da companhia.

Despesas Fixas

Os custos ou despesas fixos são aqueles que se mantêm relativamente constantes, ou seja, não variam, ainda que o volume de atividade da empresa se altere. Ser relativamente constantes, no entanto, não significa que os valores serão sempre e exatamente os mesmos. A ideia central no conceito de custos e despesas fixos é o fato de que as obrigações deles decorrentes continuarão existindo independente de a empresa auferir receitas, qualquer que seja o nível de operações dela.

Margem de contribuição e ponto de equilíbrio

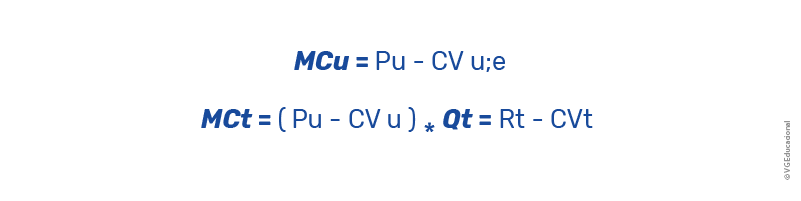

A margem de contribuição é definida como a diferença entre o volume de vendas e o custo variável total incorrido. Essa análise pode ser realizada por unidade vendida, calculada como a diferença entre o preço unitário e o custo variável unitário.

Considerando-se determinada estrutura de custos e despesas, o ponto de equilíbrio é definido como o nível de atividade em que as vendas se igualam aos custos totais. Ou seja, quando:

Pode-se concluir que o ponto de equilíbrio, de outro modo, pode ser entendido como o volume de atividade (receita total) para o qual a margem de contribuição total se equivale ao total das despesas fixas.

Assim, o ponto de equilíbrio pode ser calculado como o volume de faturamento, para o qual:

Alavancagem operacional

De acordo com Assaf Neto (2021, p. 120), “[...] a alavancagem operacional revela como uma alteração no volume de atividade influi sobre o lucro operacional da empresa”. Nesse sentido, o grau de alavancagem operacional representa o impacto percentual observado no resultado operacional da empresa para cada unidade percentual de variação no faturamento.

O que se pretende discutir nesta unidade é a alavancagem financeira, ou seja, a capacidade que a participação de capital de terceiros na estrutura de capital de uma empresa precisa alavancar de resultados dos proprietários de capital próprio, dos donos ou dos acionistas.

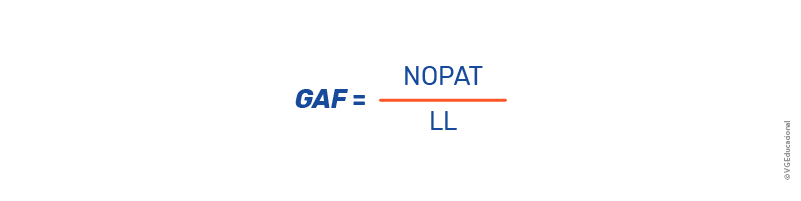

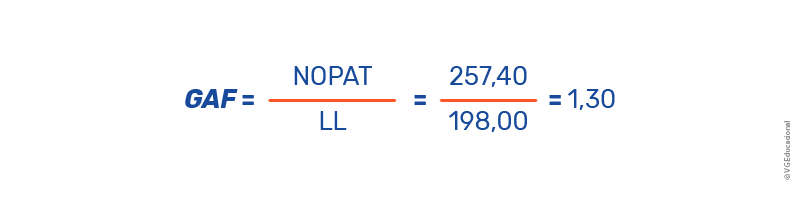

Uma maneira de avaliar o grau de alavancagem financeira da empresa, portanto, é comparar, de forma relativa, o resultado operacional com o resultado líquido em determinado período. Assim,

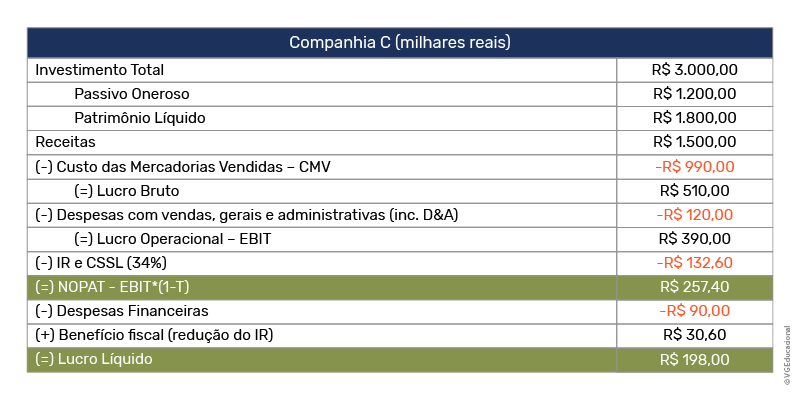

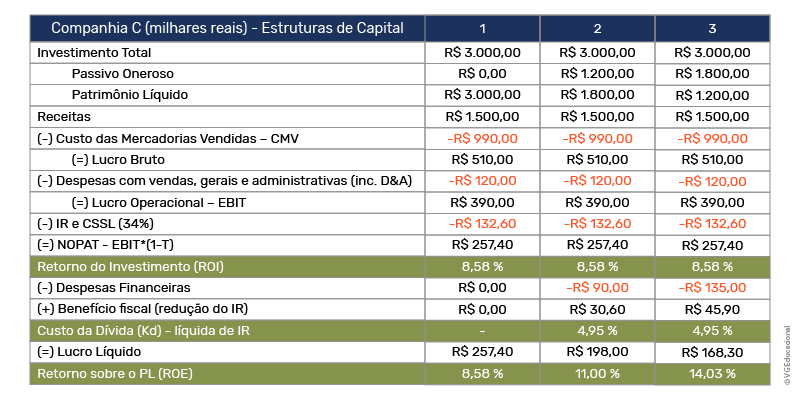

Retomando o exemplo da Cia C, utilizado na Unidade 3 do capítulo anterior, podemos calcular o GAF da companhia, como se pode observar na tabela a seguir.

Nesse exemplo, portanto, o GAF da Cia C será:

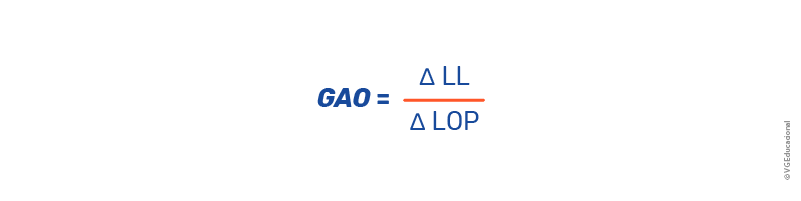

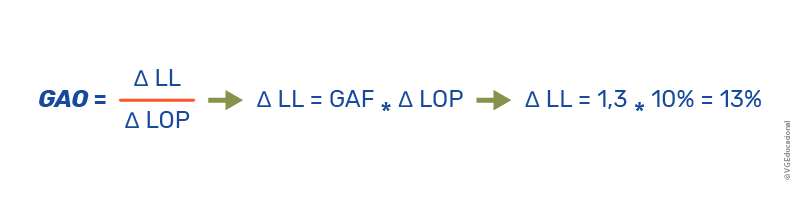

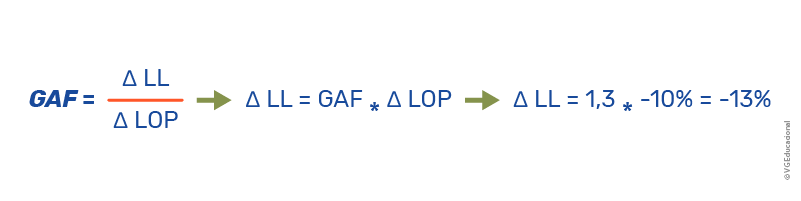

O GAF pode ser visto, de outra forma, como a variação percentual potencial no lucro líquido, para uma dada variação no resultado operacional da companhia. Conforme indica Assaf Neto (2021, p. 127):

No exemplo da Cia C, supomos que, para a mesma estrutura de capital, a companhia tenha conseguido um aumento de 10% em seu resultado operacional. Qual será o impacto no lucro líquido da empresa?

É importante lembrar que o impacto da alavancagem ocorre, também, nos dois sentidos. Dessa forma, caso o resultado operacional tenha uma queda de 10%, o lucro líquido disponível aos acionistas da companhia será impactado de forma mais que proporcional, devido à alavancagem financeira. Dessa forma, a queda esperada no lucro líquido será:

Grau de alavancagem financeira e rentabilidade

O grau de alavancagem financeira tem relação direta com a rentabilidade da empresa e o custo da dívida. A tabela a seguir mostra, agora, a comparação entre o ROI, Kd e ROE, para diferentes estruturas de capital da Cia C.

Pode-se inferir, portanto, que, enquanto o ROI for maior que o custo da dívida, então, o ROE será maior que o ROI, e a empresa terá um grau de alavancagem financeira maior que 1. Como informado por Assaf Neto (2021), o quadro a seguir apresenta as possíveis relações.

| Se: | Identifica: | Denota: |

|---|---|---|

| GAF > 1 | ROE > ROI | ROI > Kd |

| GAF = 1 | ROE = ROI | ROE = Kd |

| GAF < 1 | ROE < ROI | ROI < Kd |

Fonte: Assaf Neto (2021, p. 227).

A análise dos fluxos de caixa fornece informações complementares aos índices tradicionais de desempenho econômico, situação financeira e risco de inadimplência.

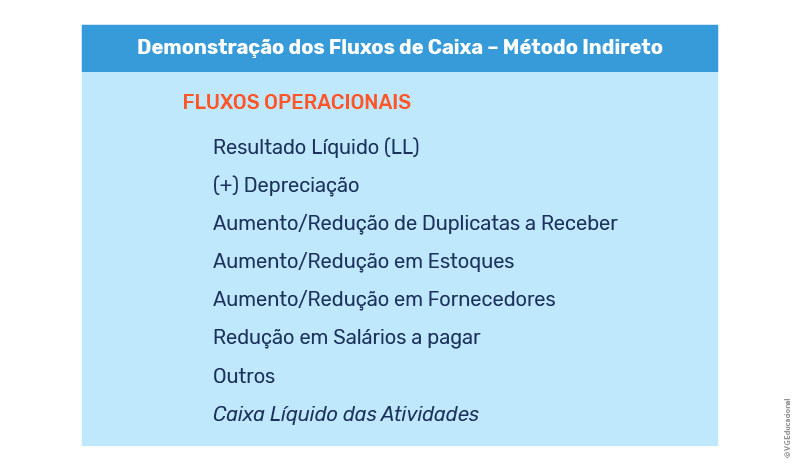

Fluxo de caixa das atividades operacionais

A partir da análise do caixa gerado nas operações, pode-se avaliar a capacidade de a empresa quitar as suas obrigações com terceiros e, ainda, realizar novos investimentos. Se fosse negativo, a empresa possivelmente entraria em situação de dificuldade financeira e precisaria cobrir as necessidades de caixa dela com recursos não operacionais, como venda de ativos, ou com novos aportes de recursos. Esse último caso, no entanto, tenderia a aumentar a situação de insolvência da empresa, considerando o aumento nas obrigações com terceiros.

O quadro a seguir apresenta um modelo de fluxo de caixa das atividades operacionais.

Fonte: Adaptado de Assaf Neto (2021).

Na análise do fluxo de caixa operacional, são feitos ajustes, também, nas contas de ativos e passivos circulantes, conhecidos como variações nos ativos e passivos.

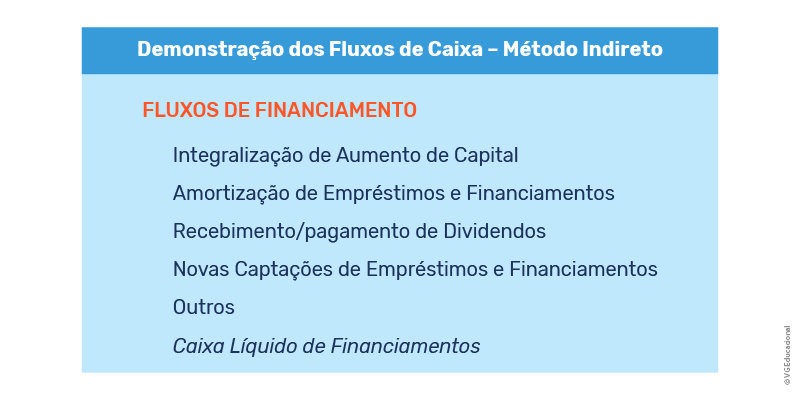

Fluxo de caixa das atividades de financiamento

O fluxo de caixa das atividades de financiamento está relacionado diretamente à estrutura de capital da empresa. Aqui, são contabilizados, por exemplo, os pagamentos de juros sobre empréstimos e financiamentos e arrendamento mercantil, os juros sobre capital próprio e dividendos, além das amortizações e das novas captações de empréstimos, captações de ações, dentre outros.

O quadro a seguir apresenta a estrutura do fluxo de caixa das atividades de financiamento.

Fonte: Adaptado de Assaf Neto (2021).

A geração de caixa operacional deveria ser suficiente para o pagamento dos juros, para a companhia evitar entrar em uma situação de insolvência. Em caso negativo, a empresa, provavelmente, precisaria recorrer a novos empréstimos, ou receitas extraordinárias (não operacionais), para honrar suas obrigações.

Espera-se, ainda, que o caixa livre após o pagamento de juros contribua para o pagamento de, ao menos, parte da amortização dos empréstimos, de forma proporcional ao prazo restante para a quitação. Marion (2019, p. 187) informa que “Se a empresa gerou caixa para pagar percentuais pelo menos acima de 50% da dívida vencida, a situação não é tão dramática”. Veja que o autor menciona dívida vencida; de fato, se a amortização está prevista para ocorrer, por exemplo, em 5 anos, e a geração de caixa da companhia após os juros for suficiente para amortizar, ao menos, 20% da dívida total, é possível inferir que a situação está sob controle.

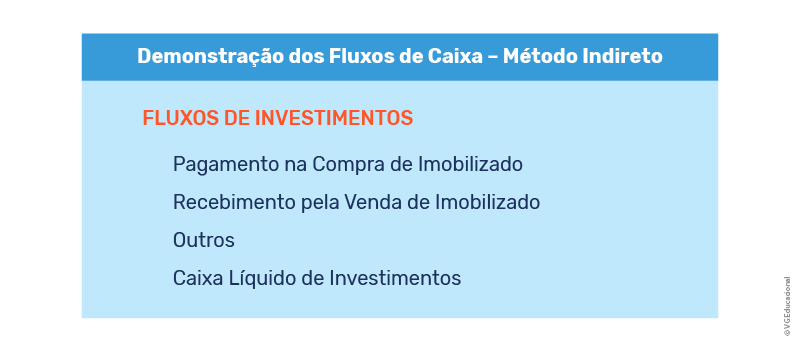

Fluxo de caixa das atividades de investimento

O fluxo de caixa das atividades de investimento evidencia as decisões de investimento da empresa. É aqui que são contabilizados o pagamento e/ou o recebimento de aquisição/venda de ativos imobilizados e investimentos, assim como o pagamento de ativos intangíveis da empresa. O quadro a seguir apresenta um modelo de fluxos de caixa das atividades de investimentos.

Fonte: Adaptado de Assaf Neto (2021).

Análise de índices pela DFC

Marion (2019, p. 193-194) propõe de alguns índices que podem ser levantados a partir da análise das DFC. São eles:

Cobertura de juros

Trata-se de um índice que avalia a capacidade de a empresa pagar juros a partir do caixa gerado nas operações.

Marion (2019) destaca que o caixa gerado nas operações deve ser antes dos juros e impostos.

Capacidade de quitar dívidas

Outra relação sugerida por Marion (2019) é entre o caixa gerado nas operações, agora, após o pagamento de juros e dividendos, ou seja, após o cumprimento das obrigações com encargos financeiros com capital próprio e terceiros, e o total de financiamentos onerosos da companhia, que poderia incluir as dívidas de longo prazo, apenas, ou a dívida total.

Marion (2019) apresenta, também, outros índices, como taxa de retorno do caixa, nível de recebimento de vendas e capacidade de novos investimentos.

RESUMO

Neste capítulo, estudamos tópicos adicionais de análise que permitem complementar o estudo da análise da situação econômico-financeira das empresas.

Na Unidade 1, foi apresentado o grau de alavancagem operacional da empresa, que representa o impacto percentual observado no resultado operacional desta para cada unidade percentual de variação no faturamento, e os riscos decorrentes disso. Dentre outros conceitos, foram vistos os aspectos fundamentais dos custos variáveis, das despesas fixas, da margem de contribuição, do ponto de equilíbrio e do grau de alavancagem operacional.

Em seguida, o estudo avançou para a alavancagem financeira, a capacidade que a participação de capital de terceiros na estrutura de capital de uma empresa tem de alavancar os resultados dos proprietários de capital próprio, dos donos ou acionistas. O GAF foi apresentado em termos da relação entre o NOPAT e o LL, considerando-se a mesma estrutura de capital. Também, foi realizada uma análise para diferentes estruturas de capital, em que o GAF foi abordado como uma relação entre as taxas de rentabilidade da companhia, especialmente o ROI e o ROE.

Por fim, o capítulo apresentou uma análise do fluxo de caixa, em que se destacaram a segmentação dos fluxos de caixa das atividades operacionais, de investimento e financiamentos, bem como a relação entre elas, como também a possível adoção de índices, a partir das informações de geração de caixa da companhia, que complementam ou melhoram os índices tradicionais.

ABOIM-COSTA, L. G.; LUND, M. L. M. P. Análise econômico-financeira. Rio de Janeiro: FGV Editora, 2018.

ASSAF NETO, A. Estrutura e análise de balanços. 12. ed. São Paulo: Atlas, 2021.

ASSAF NETO, A. Finanças corporativas e valor. 6. ed. São Paulo: Atlas, 2012.

ASSAF NETO, A. Valuation: métricas de valor e avaliação de empresas. 3. ed. São Paulo: Atlas, 2020.

BRASIL. Lei nº 6.404, de 15 de dezembro de 1976. Dispõe sobre as Sociedades por Ações. Brasília, DF: Presidência da República, [2019]. Disponível em: http://www.planalto.gov.br/ccivil_03/leis/l6404compilada.htm. Acesso em: 18 abr. 2021.

CPC – COMITÊ DE PRONUNCIAMENTOS CONTÁBEIS. CPC 00(R2) – estrutura conceitual para relatório financeiro. [2021]. Disponível em http://www.cpc.org.br/CPC/Documentos-Emitidos/Pronunciamentos/Pronunciamento?Id=80. Acesso em: 22 abr. 2021.

CPC – COMITÊ DE PRONUNCIAMENTOS CONTÁBEIS. CPC 00 (R2) – estrutura conceitual para relatório financeiro. Disponível em: http://www.cpc.org.br/CPC/Documentos-Emitidos/Pronunciamentos/Pronunciamento?Id=80. Acesso em: 18 abr. 2021.

DAMODARAN, A. Avaliação de investimentos: ferramentas e técnicas para a determinação do valor de qualquer ativo. Rio de Janeiro: Qualitymark, 2005.

MARION, J. C. Análise das demonstrações contábeis. 8. ed. São Paulo: Atlas, 2019.

MARTINS, E.; MIRANDA, G. J.; DINIZ, J. A. Análise didática das demonstrações contábeis. 3. ed. São Paulo: Atlas, 2020.

MATARAZZO, D. Análise financeira de balanços: abordagem gerencial. 7. ed. São Paulo: Atlas, 2015.